市场风向骤变!都是因为美联储?

上周,美联储公布了最新的利率决议,将联邦基金利率目标区间维持在5.25-5.5%不变,符合市场预期。不过,最新公布的点阵图和美联储主席鲍威尔记者会言论比市场预期的更加鹰派。具体来看:

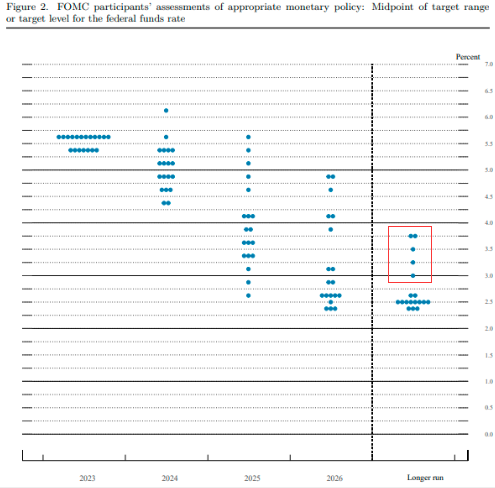

最新的点阵图显示,2023年还有一次加息,2024年的潜在降息次数减少至2次,幅度从100基点缩水至50基点,2026年的利率预期为2.9%,高于长期预期。另外,鲍威尔在记者会上表示,如果合适,将进一步加息,未打算就任何降息的时间点发出信号。

在鹰派的点阵图和美联储主席鲍威尔言论之后,当地时间9月22日,美联储票委们的讲话可谓是再度“鹰”声阵阵,其中美联储理事鲍曼和波士顿联储主席柯林斯都表明美联储仍可能继续加息。

波士顿联储主席柯林斯表示,为了实现2%的通胀目标,美联储未来进一步加息是可能的,借款成本也可能需要更长时间地保持在一个较高的水平。柯林斯在缅因州银行家协会年会上发表讲话说道:“我预计,利率可能必须保持在比先前预测更高的水平,而且持续更长时间。”

值得注意的是,美联储理事鲍曼(Michelle Bowman)在另一场活动中的讲话更加直接。她赞成继续加息,并且可能不止一次,因为她认为美联储在将通胀率降至2%的目标方面进展还不够。

旧金山联储主席戴利则更多强调了“保持耐心”的政策路径,有分析称,这说明她也不确定利率该走向何方,强调仍需更多数据来确定是否需要进一步收紧货币政策。

戴利表示,9月美联储按兵不动是因为“认识到我们离目的地更近了,现在想收集信息以确定是否有必要采取更多紧缩措施。耐心是一种审慎的策略,需要尽可能温和地降低美国通胀。”

她重申,美联储致力于降低通货膨胀,能源价格不断上涨令家庭面临困难,预计明年通胀不会降至目标,而且还要关注非住房服务的粘性通胀。从戴利的言论也可以看出,利率将在更长时间内维持更高水平,继续加息的可能性无法轻易排除。

最新数据显示,当地时间9月21日用于衡量美联储2023年11月暂停加息并在12月加息的美国联邦基金利率期货的合约溢价换手率超过8万,即押注美联储12月加息的联邦基金期货成交量创历史新高。

前圣路易斯联储主席布拉德表示,美联储可能需要进一步加息,并将利率维持在较高水平,以防范通胀再度加速的风险。美前财长萨默斯则认为,美联储决策者对最新的经济预估过于乐观。他警告称,他们未来可能会惊讶于通胀加速或经济增长放缓。

金融市场“暴动”:美元创下6个月新高

受到美联储释放的鹰派信号刺激,美元指数一路攀升,最高触及3月初以来最高水平,且美元指数已连涨十周,连续三周创2014年以来最长连涨周。

在美元上涨之际,非美货币和商品等悉数承压,其中,黄金创七周最大跌幅,终结五连阳。另外,彭博数据侠士,五只主要跟踪股票、债券或大宗商品的交易所交易基金(ETF)出现一个月来的首次同步下跌。

另外,美股上周也遭遇了显著的抛售:当地时间9月22日,美股三大指数连续第四日集体收跌,标普、纳指刷新三个多月来新低,道指刷新两个月来新低。上周,标普累跌2.93%,纳指累跌3.62%,纳斯达克100累跌3.3%,均创硅谷银行倒闭当周以来最大周跌幅。

“市场对美联储反应极为负面。更长期高息的政策显然已经确立,我们进入了一个新时代,”Janus Henderson投资公司的投资组合经理James Briggs表示。高盛衍生品大师Brian Garrett在最新报告中表示,根据最新的高盛主要经纪数据,看涨情绪已经发生了急剧逆转,美国股市的净敞口从今年以来的高点急剧下降。

一些市场参与者警告,长期高利率持续会产生寒蝉效应,对经济造成冲击,进一步使股市更加脆弱。“这是一种不稳定的状况,”美国共同基金巨头先锋集团全球首席经济学家Joseph Davis表示。他表示,从历史上看,通胀通常都是以经济增长放缓作为代价来打败的,“不需要做出利弊权衡降低通胀,这几乎没有先例。”

债市方面,与美元走势相似,美债收益率走高,10年期国债收益率升至16年高点4.4310%的走势。摩根大通资产管理公司亚太区首席市场策略师Tai Hui说:“鉴于美联储的鹰派立场,我们预计短期内债券收益率将进一步上升。”

除了美联储之外,欧洲央行也释放了加息还未结束的信号,分析认为,如果各国央行坚持“更高更久”的观点,未来股债商或面临更多的痛苦,这可能会导致实际收益率上升,进一步影响股市和主权债券的收益。

EverBank全球市场总裁Chris Gaffney表示,美联储坚持己见,现在市场不得不适应美联储,“很多投资者一直在等待美联储根据市场预期进行调整——他们以为美联储会迁就市场的预期去调整自己的想法,但现在时代变了。”